Il bilancio del sistema previdenziale italiano tra sostenibilità e criticità

a cura di Alberto Brambilla, Presidente Centro Studi e Ricerche Itinerari Previdenziali

Il nostro sistema pensionistico è sostenibile? Quali prospettive per i prossimi anni? Sono queste alcune delle domande più ricorrenti nel dibattito, sempre attuale, sulle pensioni. Per provare a rispondere, è utile analizzare alcuni indicatori demografici ed economici elaborati nel Settimo Rapporto sul Bilancio del sistema previdenziale italiano, curato dal Centro Studi e Ricerche Itinerari Previdenziali e presentato lo scorso febbraio al Governo e alle Commissioni parlamentari.

Il nostro sistema pensionistico è sostenibile? Quali prospettive per i prossimi anni? Sono queste alcune delle domande più ricorrenti nel dibattito, sempre attuale, sulle pensioni. Per provare a rispondere, è utile analizzare alcuni indicatori demografici ed economici elaborati nel Settimo Rapporto sul Bilancio del sistema previdenziale italiano, curato dal Centro Studi e Ricerche Itinerari Previdenziali e presentato lo scorso febbraio al Governo e alle Commissioni parlamentari.

Innanzitutto, per l’undicesimo anno consecutivo, prosegue la riduzione del numero di pensionati, raggiungendo i 16.004.503 nel 2018 e segnando il valore più basso dal 1997. Questo risultato è certamente un effetto congiunto, da un lato, della cancellazione di pensioni erogate in giovane età e che duravano da oltre 35 anni e, dell’altro, delle riforme degli ultimi 27 anni che stanno producendo effetti positivi sul sistema. Guardando all’altra faccia della medaglia, alla fine del 2018 gli occupati sono risultati 23.215.000, il miglior risultato di tutti i tempi per il nostro Paese, superando anche il record toccato nel 2008 con 23,090 milioni di occupati. Nello stesso anno, il tasso di occupazione totale è stato pari al 58,5%, quello femminile al 49,6% (il migliore di sempre) e anche quello degli over 50 è migliorato (frutto delle riforme delle pensioni) raggiungendo il massimo al 60,5%. Da questi primi dati ricaviamo almeno due indicazioni importanti: la prima è che registriamo un record storico con l’occupazione ai massimi e i pensionati ai minimi; la seconda è che il rapporto tra occupati e pensionati, fondamentale per la tenuta di un sistema a ripartizione come il nostro, ha toccato il livello di 1,450, il miglior risultato di sempre e molto prossimo alla soglia dell’1,5, considerata come necessaria per garantire stabilità di medio lungo termine al sistema.

Permane invece ancora alto il numero delle prestazioni in pagamento che nel 2018 si è ridotto a 22.785.711, riportandosi ai valori di poco superiori a quelli del 2002 (22.650.314) ma ancora molto lontani dai minimi del 1975 quando erano in pagamento 16.076.304 prestazioni. Nel dettaglio, si riduce il numero delle pensioni previdenziali in pagamento mentre aumenta quello delle assistenziali, il che non è affatto positivo e dovrebbe far riflettere la politica sulla necessità di una banca dati per il monitoraggio. Nel 2018 ogni pensionato (ogni testa) riceve, in media, 1,424 prestazioni; nonostante il continuo calo dei pensionati si tratta di un numero molto elevato, il che significa che i pensionati si riducono meno delle prestazioni in pagamento. Il numero delle prestazioni si sarebbe potuto ridurre se negli ultimi 9 anni, i Governi avessero introdotto qualche criterio “strutturale” di flessibilità nel sistema pensionistico, molto irrigidito dalla riforma Monti Fornero, anziché operare con provvedimenti “tampone” che anticipano l’uscita per pensione (le 8 salvaguardie, l’APE sociale, i lavori gravosi, di cui non v’è traccia in letteratura, e così via) o “assistenziali” (14° mensilità, REI, etc.).

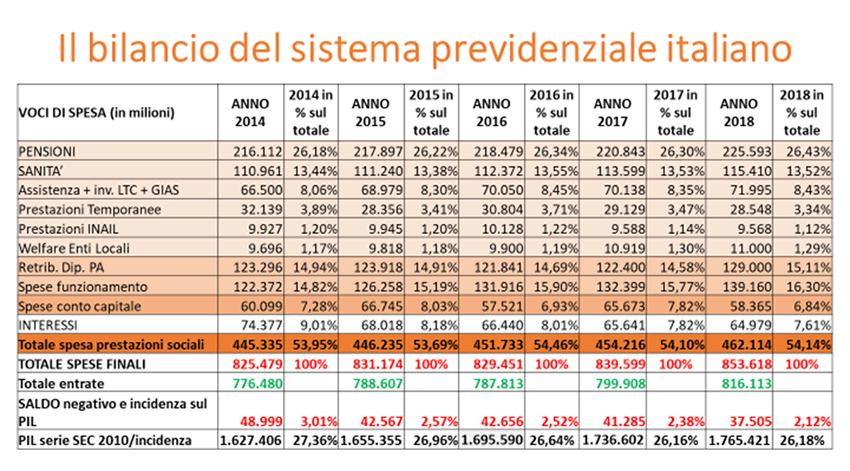

Ma quanto spendiamo per le pensioni? Dalla riclassificazione del bilancio statale per tipologia di spesa, emerge chiaro come, a differenza di quanto spesso si affermi, e cioè che in Italia si spende molto meno per il welfare rispetto agli altri Paesi UE, la spesa per prestazioni sociali (pensioni, sanità e assistenza) nel 2018 è stata pari a 462,114 miliardi di euro, il 54,14% dell’intera spesa pubblica italiana (853,618 miliardi di euro); un dato che dovrebbe essere noto ai politici che promettono aumenti della spesa sociale senza procedere mai ad alcuna razionalizzazione.

Rapportando più correttamente la spesa sociale alle effettive entrate contributive e fiscali, nel 2018 pari a 816,113 miliardi di euro, l’incidenza vale il 56,6%. Rispetto al PIL si attesta al 26,18%, cui occorre aggiungere le altre funzioni sociali quali la casa, le spese di funzionamento degli enti che gestiscono le varie funzioni di welfare a livello centrale e locale e le “altre” spese che portano il totale attorno al 30% circa, cioè uno dei livelli più elevati dell’Europa a 27 Paesi. Come si vede, la spesa sociale cresce, trascinata soprattutto dalla spesa per assistenza che, a differenza di quella pensionistica, non ha regole precise e un monitoraggio efficace tra i vari enti erogatori (centrali e territoriali); un onere che in prospettiva sarà difficilmente sostenibile negli anni a venire.

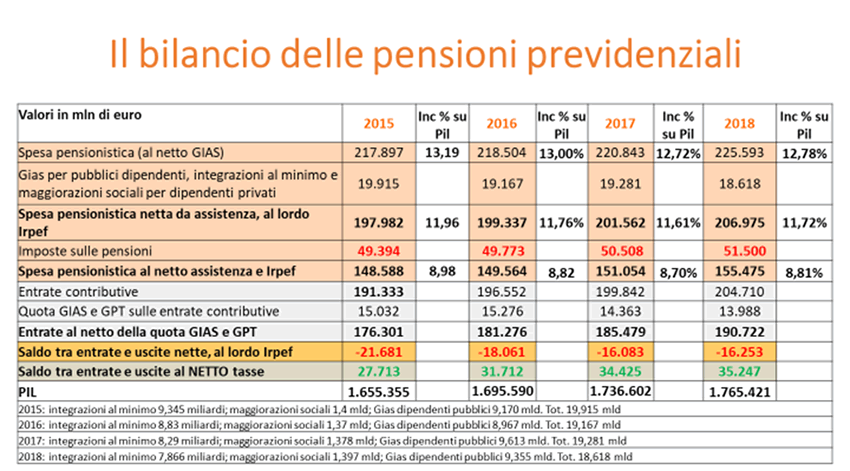

Proprio per questo motivo è importante definire economicamente la spesa pensionistica, cioè quella supportata da contributi realmente versati anche se in alcuni casi insufficienti, e distinguerla da quella assistenziale. La spesa complessiva per le prestazioni previdenziali, nel 2018, è stata pari a 261,417 miliardi e si compone di 225,593 miliardi di prestazioni pensionistiche e 35,824 di quota GIAS (Gestione Interventi Assistenziali). Per definire il valore economico della spesa pensionistica di natura previdenziale si procede a sottrarre dai 225,593 miliardi i 18,618 miliardi relativi alla GIAS per i dipendenti pubblici, alle maggiorazioni sociali e alle integrazioni al minimo per il settore privato che vengono erogati solo in base al reddito. Ne deriva una spesa netta di 206,975 miliardi, pari all’11,72% del PIL, cioè un valore più che in linea con la media Eurostat. Occorre altresì sottrarre dalle entrate contributive i trasferimenti a carico di GIAS e GPT (Gestione Prestazioni Temporanee, prevalentemente per le contribuzioni figurative) pari a 13,988 miliardi per cui i contributi effettivamente pagati dalla “produzione” (lavoratori e aziende) ammontano a 190,722 miliardi. Il disavanzo si riduce così a 16,253 miliardi. Tuttavia, a differenza di molti Paesi UE o aderenti a Ocse, le pensioni italiane subiscono la tassazione ordinaria IRPEF, esattamente come tutti gli altri redditi; per il 2018 questo carico fiscale è valutato tra 51,5 e 51,959 miliardi di euro. Se dalla spesa pensionistica al netto dell’assistenza sottraiamo le imposte, le uscite vere dello Stato per le pensioni previdenziali scendono a 155,475 miliardi, con un’incidenza sul PIL pari all’8,81%; è vero che sulle contribuzioni, lavoratori e aziende non pagano imposte (diversamente ci sarebbe una doppia tassazione) ma resta il fatto che le uscite effettive dello Stato sono molto più basse di quelle nominali e in definitiva le uscite e le entrate per IRPEF sono una mera partita di giro senza alcun esborso da parte dello Stato.

Il vero punto debole del sistema di protezione sociale è la spesa per l’assistenza, sia perché dipende da un numero eccessivo di leggi, sia perché manca una banca dati fondamentale per il monitoraggio e la lotta contro gli abusi e sia perché la politica promette continuamente nuove prestazioni o ampliamenti di quelle esistenti senza mai procedere a una razionalizzazione.

Nel 2018, l’insieme delle prestazioni assistenziali, cioè quelle totalmente a carico della fiscalità generale è stato pari a 4.121.039 per un costo totale annuo di 22,350 miliardi, in costante aumento negli ultimi 8 anni. Si tratta di pensioni di invalidità civile, indennità di accompagnamento, pensioni e gli assegni sociali e pensioni di guerra (le uniche che, come logico, evidenziano un calo fisiologico e abbastanza costante). Le altre prestazioni assistenziali (integrazioni al minimo, maggiorazioni sociali, quattordicesima e importo aggiuntivo) si riducono tutte, ad eccezione della quattordicesima, anche per effetto della cancellazione delle vecchie prestazioni maturate da soggetti con bassi livelli di contribuzione. L’insieme dei trattamenti assistenziali ha riguardato 3.723.945 beneficiari totalmente assistiti (fruitori di prestazioni assistenziali “pure”) e 4.165.748 soggetti di prestazioni parzialmente assistenziali, per un totale di 7.889.693 beneficiari che rappresentano il 49,3% dei 16.004.503 pensionati totali.

Fa oggettivamente riflettere che un Paese appartenente al G7 come l’Italia abbia quasi il 50% dei pensionati totalmente o parzialmente assistiti (soggetti che in 66 anni di vita non sono riusciti a versare neppure 15 anni di contributi regolari) perché questa situazione non corrisponde alle condizioni economiche del Paese, tanto più che, a differenza delle pensioni finanziate da imposte e contributi, queste prestazioni che costano 33,4 miliardi sono completamente a carico della fiscalità generale e non sono soggette a imposizione fiscale.

Più in generale, a quanto ammonta la spesa a carico della fiscalità generale? Come si vede dalla tabella che segue, in totale il costo delle attività assistenziali a carico della fiscalità generale è ammontato nel 2018 a 105,666 miliardi di euro, molto sottostimati rispetto ai 110,15 miliardi del 2018 e ai 114 del 2019. I trasferimenti a carico della fiscalità sono passati dai 73 miliardi del 2008 ai 105,666 del 2018, con un tasso di crescita annuo pari al 4,3%, molto al di sopra dell’inflazione, del PIL e addirittura 3 volte superiore all’incremento della spesa per pensioni (da questi importi sono esclusi i 10,8 miliardi pagati dallo Stato per ripianare la gestione pensionistica degli statali che hanno usufruito delle baby pensioni e di modalità di calcolo della pensioni molto favorevoli). Una spesa che vale il 67,96% del costo delle pensioni al netto dell’IRPEF e incide sul PIL per il 4,56%. Rispetto ai 73 miliardi del 2008 gli incrementi di spesa nel periodo fino al 2018 sono stati pari a 222 miliardi.

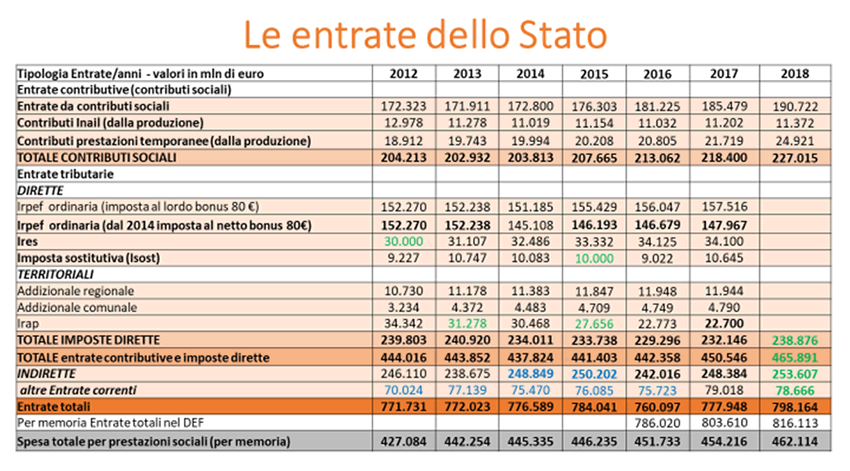

A questo punto, cerchiamo di capire come si finanzia la nostra spesa per protezione sociale. Per finanziare l’intero sistema di welfare, che nel 2018 è costato 462,114 miliardi, occorrono tutti i contributi sociali e tutte le imposte dirette (IRPEF, IRES, IRAP e quasi tutta l’ISOS), per un totale entrate pari a 465,891 miliardi, circa 3,8 in più dell’intera spesa per welfare. Quindi, per finanziare il resto della spesa pubblica (istruzione, giustizia, infrastrutture, macchina amministrativa ecc.) rimangono le residue imposte indirette, le altre entrate e, non essendo ancora sufficienti, si fa ricorso a nuovo “debito”.

È ovvio come una siffatta situazione sia poco sostenibile nel medio termine sia per l’eccessivo peso dell’assistenza ma soprattutto per l’elevato livello di evasione ed elusione fiscale e contributiva. Quali previsioni, allora, per i prossimi anni? Al netto dell’incremento delle pensioni dovute al provvedimento Quota 100, se non ci saranno, come auspicabile altre agevolazioni, proseguirà nel prossimo decennio la riduzione delle pensioni di natura previdenziale, sia per l’inasprimento dei requisiti per l’accesso alla pensione grazie ai due cosiddetti “stabilizzatori automatici della spesa” (età di pensionamento correlata all’aspettativa di vita e adeguamento alla stessa aspettativa dei coefficienti di trasformazione), sia per la cancellazione delle pensioni in pagamento da oltre 33 anni. Si manterrà invece su alti livelli la spesa di natura assistenziale, e così pure il numero delle prestazioni assistenziali liquidate annualmente. Restano, peraltro, ancora da risolvere una serie di problemi, quali ad esempio l’aumento della platea dei beneficiari della quattordicesima, l’introduzione della pensione di cittadinanza e del reddito di cittadinanza, l’APE sociale e altre forme assistenziali che andranno necessariamente razionalizzate.

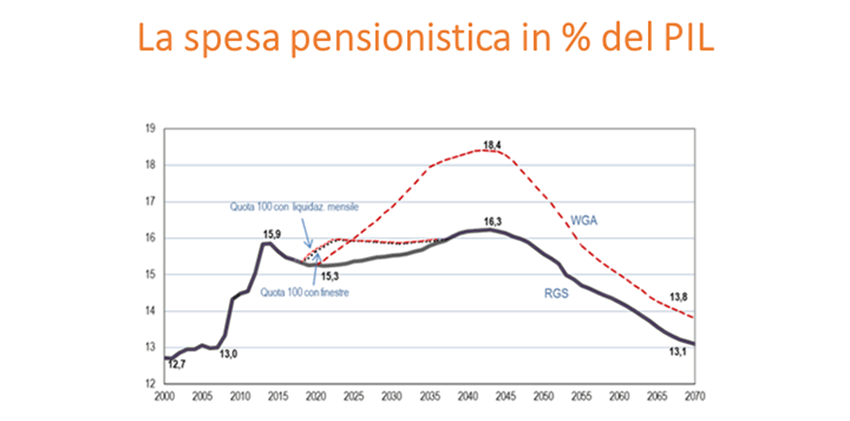

L’introduzione di Quota 100 ha interrotto la discesa del rapporto spesa per pensioni/PIL, senza tuttavia comportarne nel 2019 un aumento eccessivo; secondo le nostre previsioni l’incremento della spesa e il numero di pensionati sarebbe rimasto abbastanza costante senza eccessivi aumenti nel triennio 2020/22.

Ma nel 2020 è scoppiata la pandemia da Covid-19, che si è inserita in un quadro economico già debole e che già nell’ultima parte del 2019 segnava una riduzione dell’occupazione di oltre 70 mila unità rispetto al picco del luglio dello stesso anno. La crisi sanitaria da Coronavirus, come accaduto in moltissimi altri Paesi, è sfociata in una crisi economica e occupazionale che riverbererà i suoi effetti ampiamente nel 2020 e negli anni successivi. In questo contesto la spesa pensionistica rispetto al 2019 è destinata ad aumentare nel 2020 e 2021 per poi attestarsi su aumenti fisiologici a partire dal 2023 mentre le entrate contributive, risentiranno nel 2020 del vistoso crollo degli occupati contribuenti per poi recuperare nei tre quattro anni successivi. Ovviamente il saldo previdenziale, scontando l’incremento di spesa dovuto alla pandemia e a quota 100, aumenterà a livelli tra i più alti degli ultimi 32 anni e superiori a quelli raggiunti dopo la crisi del 2008 per poi recuperare e riportarsi sui livelli pre crisi dopo il 2026. Il rapporto spesa/ PIL aumenterà in modo significativo nel 2020 e rimarrà sopra il livello del 2019 almeno fino al 2026. Rispetto al saldo positivo del 2019 di oltre 5,5 miliardi la Gestione Prestazioni Temporanee di sostegno al reddito, nel 2020 chiuderà in forte passivo che si ridurrà negli anni successivi fino a tornare in positivo dopo alcuni anni sempre che le politiche governative promuovano la crescita, cosa purtroppo non scontata se guarda agli ultimi anni. Anche i costi della Gestione Prestazioni Assistenziali già aumentati di oltre 2 miliardi tra il 2018 e il 2019, sono destinati ad aumentare ancora.

Gli effetti di Quota 100 si faranno sentire fino al 2026/2028 seppure in modo decrescente per il fatto che, a partire dal 2020, si esauriranno i cosiddetti “retributivi puri”, cioè quelli che avevano più di 18 anni di contribuzione al 31/12/1995 e che nei fatti sono ormai “semi retributivi” poiché dall’1/1/2012 sono passati, pro-rata, al metodo di calcolo contributivo e hanno già una quota di pensione contributiva attorno al 15/20%. Dal 2020 circa il 73% dei potenziali pensionandi saranno costituiti da “misti”, cioè da coloro che al 31/12/95 avevano meno di 18 anni di anzianità contributiva, iniziando da quelli che di anni ne avevano circa 17; per questi la quota di pensione contributiva sarà pari al 60/65% e aumenterà progressivamente di anno in anno. Questa platea di lavoratori si esaurirà attorno al 2036/37 con quote di pensione calcolate a contributivo che per l’ultimo scaglione arriverà al 99% dell’intera prestazione. I contributivi puri (inizio attività dall’1/1/1996) matureranno i primi requisiti pensionistici dal 2036.

Secondo le previsioni della RGS nei 18 anni successivi (2026-2044), il rapporto fra spesa pensionistica e PIL riprenderà a crescere in conseguenza dell’aumento del numero di pensioni causato dai cosiddetti baby boomers che vanno in quiescenza, raggiungendo, secondo la RGS il 16,3% nel 2044. Tuttavia, l’effetto dei due stabilizzatori automatici sopra indicati e l’entrata a regime dei “misti” non dovrebbero aumentare di molto né il numero delle pensioni né il loro importo e quindi l’effetto “rinnovo” delle pensioni dovrebbe essere assai più contenuto. Tanto più se consideriamo poi che i nati fino al 1956 sono già oggi pensionati al 90% (al 50% quelli nati fino al 1959) e che i nati dal 1961 in poi sono misti o contributivi puri.

Volendo provare a fornire qualche risposta ai problemi appena descritti, a mio avviso, si dovrebbe concludere il ciclo delle riforme pensionistiche dando certezza ai cittadini con regole semplici e valide per tutti e garantendo la necessaria flessibilità in uscita. Quota 100 è una risposta parziale e non completamente corretta alle rigidità introdotte della riforma Fornero. Alcune ipotesi percorribili potrebbero essere: a) sostituire Quota 100, Ape social, Opzione donna e precoci, da un lato, con i fondi esubero e di solidarietà e, dall’altro, consentendo un pensionamento flessibile con 64 di età anagrafica (indicizzata alla aspettativa di vita), con almeno 37/38 anni di contributi, di cui non più di 2 anni figurativi, e rendendo stabile la pensione anticipata con 42 anni e 10 mesi per gli uomini (1 anno in meno per le donne) svincolata dalla aspettativa di vita; b) a eliminare qualsiasi divieto di cumulo; c) sul modello della Dini prevedere per le donne madri un anticipo dei requisiti pari a 8 mesi per ogni figlio con un massimo di 24 mesi, mentre per i precoci ogni anno di lavoro fatto prima dei 19 anni dovrebbe valere 1,25 anni (con 4 anni di lavoro, 16,17,18,19 anni si ottiene l’anticipo di 1 anno); d) reintrodurre l'indicizzazione delle pensioni all'inflazione nella misura del 100% fino a tre volte il minimo, 90% da tre a cinque volte il minimo e 75% oltre cinque volte la prestazione minima sulla quota di pensione “retributiva” mentre per quella contributiva l’indicizzazione dovrebbe essere pari al 100%; e) eliminare l’iniquo taglio delle pensioni alte. Sul fronte occupazionale e fiscale, che – come abbiamo visto – è fondamentale per la sostenibilità del sistema, sarebbe utile proseguire con la lotta all’evasione fiscale e contributive e al lavoro sommerso, attraverso strumenti mirati (aumento del valore del buono pasto, trasporto, l’introduzione del super ammortamento, l’accesso facilitato agli asili nido con costi deducibili, ecc.).

In tale contesto, che ruolo svolgono gli Enti di previdenza privatizzati e quali sfide per il futuro? Volendo fare un rapido bilancio dei 27 anni di storia previdenziale, nonostante le molte difficoltà, si evidenzia come dalle originarie prestazioni pensionistiche gli Enti abbiano ampliato il ventaglio di interventi all’assistenza sanitaria integrativa, assistenza sociale, sostegno alla famiglia e alla professione attraverso una gamma di servizi personalizzati e tagliati su misura per i propri iscritti. La domanda che ci si pone è dunque: questo innovativo esperimento di privatizzazione di una parte del sistema di protezione sociale ha avuto successo? La risposta non può che essere affermativa e i dati di sistema ne sono la prova: il numero di iscritti è passato da 1.224.611 del 2005 a 1.649.263 del 2018 (+34,68%), con le donne che rappresentano quasi il 40% del totale nel 2018 (erano il 30% nel 2007); il patrimonio aumentato da 55,7 miliardi del 2011 a 96 miliardi del 2019 (+72,3%). Numeri che certificano il successo di questi Enti, ma anche la soddisfazione degli iscritti che in questa loro “casa” trovano, in modo personalizzato e familiare, molte delle risposte alle problematiche non solo previdenziali, ma anche professionali e sociali prodotte da questa società sempre più complessa, più competitiva e anche sempre più impersonale.

Le sfide dei prossimi anni (cioè già da domani) sono ormai note: l’invecchiamento della popolazione, la gestione delle nuove esigenze socio-sanitarie emerse con forza dall’attuale pandemia e le inevitabili soluzioni per prolungare la vita ma in buona salute; inoltre occorre considerare che le non più rinviabili semplificazione delle procedure, la digitalizzazione e la stagnazione dei redditi che si protrarrà sia per la crisi finanziaria del 2008-13 sia per gli effetti di medio termine della pandemia, produrranno una probabile contrazione dell’occupazione e dei redditi nei settori maturi, con pesanti ripercussioni sui bilanci previdenziali delle Casse che dovranno avvicinarsi sempre più ai modelli “contributivi”; la ormai irreversibile situazione finanziaria di un ente del 509/94 è il primo campanello dall’allarme. Tutte sfide che impongono un ripensamento complessivo sia delle politiche del lavoro sia di quelle di welfare per far sì che questa bella storia di privatizzazione continui.